Oorspronkelijk in HET STAALJOURNAAL gepubliceerd

Waarom de staalprijzen explosief gestegen zijn (en mogelijk nog hoger worden).

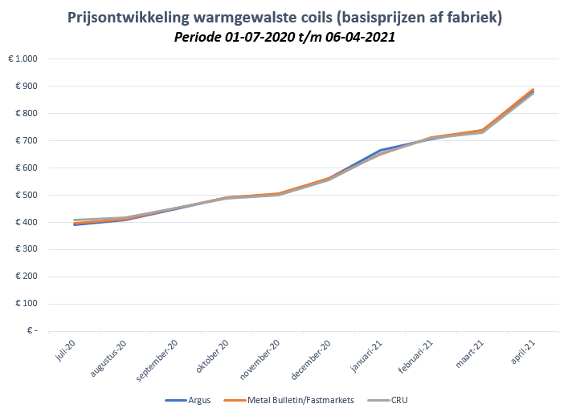

In onderstaande grafiek hebben we een weergave gemaakt van de ontwikkeling van de basis(dag-)prijzen voor warmgewalste rollen staal sinds juli 2020, zoals die door enkele media gepubliceerd werden. Het laat zien hoe explosief de prijzen gestegen zijn en inmiddels al ruim verdubbeld zijn ten opzichte van medio 2020, Voor de goede orde: het gaat hier om dagprijzen (spotprijzen) en geen prijzen voor 3 maands-contracten of halfjaar-overeenkomsten. Bovendien zijn het basisprijzen, waarbij nog toeslagen voor dikte/breedte, kwaliteiten, enzovoort, berekend moeten worden om tot een uiteindelijke netto effectiefprijs te komen.

Hoe is deze prijsexplosie ontstaan?

Het is geen eenvoudige uitleg, omdat staalprijzen conjunctureel gevoelig zijn en factoren van verschillende aard invloed kunnen hebben op de ontwikkeling ervan.

In de pre-Covid19 periode, eind 2019, bevond de staalmarkt zich in erg onrustig vaarwater.

Die onrust was eigenlijk al ontstaan in de jaren daaraan voorafgaand door lage importprijzen en wat reden was voor de EU om invoerbeperkende heffingen in te voeren (Safeguard). Die onrust werd ook zichtbaar toen bijvoorbeeld ArcelorMittal in november 2019 liet weten dat het verwachte globale staalverbruik met 0,5 tot 1% zal dalen, waarbij vooral Europa opviel met een prognose van min 3%. Met name de automobielsector, toch een belangrijke staalverwerker, kende grote problemen, denk hierbij aan de problemen rond de dieseluitstoot, en de staalprijzen stonden fors onder druk. De basisprijs voor warmgewalste rollen lag in die periode rond € 440 per ton. Begin 2020 lukte het de fabrieken, mede als gevolg van hogere importprijzen, de staalprijzen enigszins naar boven te corrigeren. Zo werden er in januari 2020 voor warmgewalste coils prijzen genoteerd tussen de € 460-490 per ton. Het evenwicht tussen vraag en aanbod werd wat hersteld doordat enkele fabrieken over gingen tot tijdelijke sluiting van producties, zoals ArcelorMittal deed in Spanje. De nood van de staalfabrieken bleef hoog en dat leidde tot aankondigingen van saneringen en reorganisaties bij diverse producenten. Tata Group wilde in het Verenigd Koninkrijk en binnen de EU ca. 3.000 medewerkers laten afvloeien. Liberty Steel liet 350 banen in het Verenigd Koninkrijk vervallen en ThyssenKrupp Steel zocht naarstig naar een fusiepartner.

En toen -in februari-maart 2020- kwam COVID-19 met enorme gevolgen voor de Europese economie. De Lockdowns in de diverse Europese landen verschilden qua strengheid nogal. Bijvoorbeeld Nederlandse automobieltoeleveranciers moesten hun productie beperken of zelfs geheel staken omdat hun toeleveranciers niet mochten produceren of artikelen niet mochten of niet konden transporteren. Automobielfabrikanten werden gedwongen hun fabricage stil te leggen, omdat ze geen onderdelen aangeleverd kregen, maar ook door ziekte-uitval van personeel, wat weer een effect had op de geplande afname van gewalste staalproducten. De staalmakers hadden naast uitval van personeel ook te maken met verschuivingen en annulering van lopende bestellingen. Dientengevolge werden nog meer productie-units, zoals hoogovens en walslijnen, stilgelegd. De opwaartse trend bij de prijzen stagneerde plotseling en inkopers bij veel bedrijven speculeerden erop dat de staalprijzen waar onderuit zouden gaan. Reden waarom ze nogal terughoudend waren bij het plaatsen van nieuwe opdrachten. De prijzen bleven echter toch stabiel en de staalfabrieken zorgden middels hun tijdelijke productiestop bovendien ervoor dat vraag en aanbod redelijk in balans kwamen en kondigden zelfs aan naar een basisprijs van € 500 te willen gaan voor nieuwe opdrachten. Ze hadden in die zin het tij mee, doordat het herstel in China sneller en forser kwam dan verwacht, de importprijzen redelijk stabiel tot licht stijgend waren en levertijden van de Europese walserijen uitliepen tot 10-12 weken.

Het herstel in China leidde tot een toename van de staalbehoefte en dus ook van grondstoffen, zoals schroot, olie en ijzererts, die veel duurder werden. Zo groeide de waarde van Australische ijzerertsexport in de afgelopen 12 maanden tot een recordbedrag van $ 104 miljard en verwacht het dit jaar dat cijfer te gaan overtreffen.

Daarnaast werd China van een traditioneel staalexporteur ineens een netto staalimporteur.

Toen vervolgens zich in het 2e kwartaal binnen Europa en in de VS een langzaam herstel van de economie aftekende, moesten de verbruikers zich weer voor materiaal gaan indekken. Transport van en naar Azië bleek een groot probleem te zijn vanwege het grote beslag dat het herstel van de Chinese economie op zeetransportmiddelen legde. Bovendien materiaal te bestellen in Azië betekende een levertijd van 3-4 maanden en veel verbruikers hadden die ruimte niet, omdat vooral de fabrikanten van vervoersmiddelen een rap herstellende vraag vaststelden en dus dringend aan materiaal moesten komen. Ironisch hierbij is dat de opleving in de Europese automobielsector vooral veroorzaakt werd door een grote vraag naar duurdere merken auto’s vanuit China en niet vanuit een binnen-Europese behoefte.

In Europa namelijk kelderden de verkopen van automobielen in het 1e en 2e kwartaal enorm, maar ook in andere branches werden de gevolgen van het Corona-virus merkbaar. In Nederland kwam daar nog eens de stikstofcrisis bovenop. Leken de staalprijzen in maart 2020 nog stabiel, in de toen volgende maanden gingen ze echter onderuit. In mei noteerden we ca € 440 per ton voor warmgewalste coils en in juni was dat gedaald naar zo’n € 410.

In de loop van het 2e kwartaal stegen de grondstofprijzen fors: ijzererts bijvoorbeeld liep op tot boven de $ 100 per ton, bereikte in korte tijd $ 130 en staat inmiddels nog steeds boven de $ 170. Schroot (HMS 1/2) bereikte in juli 2020 een prijs van ca. $ 275, waarmee het in 2 maanden tijd $ 50 duurder werd. Die stijging heeft zich sindsdien voortgezet tot momenteel ca. $ 420. Exportprijzen volgden dezelfde koers, maar de staalprijzen binnen de EU waren nog te laag om grote importhoeveelheden, die sowieso al begrensd zijn door de Europese importheffingen, aan te trekken. De Aziatische en Amerikaanse markt bleken veel aantrekkelijker voor de grote exporteurs. Prijzen voor warmgewalste rollen in de VS stegen tot ruim boven de $ 1.100. Gevolg was dan ook dat veel Europese verbruikers, méér dan voorheen, hun materiaalbehoeftes onder probeerden te brengen bij Europese producenten in plaats van buiten de EU. De staalfabrikanten echter hadden enerzijds niet op zo’n sterk verbeterde vraag gerekend en hadden anderzijds bovendien nog veel productielijnen stilliggen. Gevolg was dat levertijden ineens uitliepen. In juli verschenen de eerste aankondigingen van fabrieken over prijsverhogingen, genoodzaakt door de fors opgelopen grondstofprijzen. Daarnaast ontstond er tegelijkertijd veel onzekerheid over het voortbestaan van diverse producenten. De ThyssenKrupp Group zocht al langer naar een partner nu de eerdere poging van Tata Steel om de Europese tak van het Duitse concern over te nemen door de EU-Commissie werd afgewezen. In het laatste kwartaal van 2020 bleek de Liberty Steel Group, met walserijen verdeeld over heel Europa, in liquiditeitsproblemen te zijn geraakt, waardoor toeleveranciers van warmgewalste coils, plakken (brammen) en knuppels (billets) hun leveringen staakten. Liberty kon daardoor niet als gepland produceren en meldde vervolgens aan hun afnemers, dat zij de overeengekomen contractprijzen op grond van sterk gewijzigde grondstofprijzen, niet meer wilde respecteren. Bestaande contracten moesten opnieuw onderhandeld worden, wilden de afnemers materiaal ontvangen. Toen begon al bij diverse producten, zoals bij verzinkte coils, schaarse te ontstaan. In die periode kondigden diverse staalfabrieken nieuwe verhogingen aan.

Het Indiase Tata Group had eerder al besloten Europa helemaal te gaan verlaten, waardoor bijvoorbeeld de toekomst van Tata Nederland (v/h Koninklijke Hoogovens) erg onduidelijk werd. Een poging tot overname van de fabriek in IJmuiden door het Zweedse SSAB strandde in januari 2021. Het Hongaarse Dunaferr belandde tijdens het 1e kwartaal 2021 in financiële problemen en het is nog steeds niet helder hoe de toekomst voor deze fabriek er uit ziet. Ook in Italië bestaat nog immer geen goed beeld wat de vooruitzichten zijn van de staalfabriek ILVA in Taranto. ArcelorMittal heeft weliswaar samen met de Italiaanse overheid deze fabriek overgenomen, maar de plannen om de productieopbrengst te verhogen lukten tot nog toe steeds niet. Daarbij dreigt zelfs nog een gedeelte van de ruwstaalproductie, vanwege hoge milieueisen door de lokale overheid, te moeten worden gesloten. Daarover loopt een rechtszaak en zal in mei meer bekend worden. Al met al zijn dus de Europese productiecapaciteiten in zijn geheel waarschijnlijk niet voldoende om de staalbehoefte binnen de EU afdoende te kunnen bevredigen. Daarenboven komt recentelijk nog een nieuwe onzekerheid die heerst rond het voortbestaan van de Liberty Steel Group. De geldverstrekker van dit concern (GreensiLL Capital) is in surseance van betaling terecht gekomen en lijkt een financiering van ca. 6 Miljard US Dollar aan Liberty te hebben verstrekt, waarmee het staalconcern o.a. de aankopen van diverse lijnen in Oost-Europa en Italië zou hebben bekostigd. Naar alle waarschijnlijkheid echter is die financiering niet gedekt geweest, reden waarom een Zwitserse bank ingegrepen heeft. Er heerst nu grote onzekerheid of Liberty Group in haar huidige vorm kan blijven bestaan, dan wel dat er delen afgestoten of gesloten moeten gaan worden. De groep heeft haar afnemers beloofd een oplossing voor de bestaande problemen te zullen vinden, maar tegelijkertijd aan haar afnemers vooruitbetaling van lopende bestellingen gevraagd. Die genoemde onzekerheid nam nog eens toe toen de Britse regering een verzoek voor een lening van 170 miljoen Britse Ponden aan het concern te verstrekken heeft afgewezen. In een verklaring van die overheid staat, dat de regering in zal grijpen mocht het concern, voor wat betreft de onderdelen in het Verenigd Koninkrijk, in faillissement geraken. In Frankrijk heeft de regering zich ongeveer eensluidend uitgelaten. In Australië heeft de Citibank in opdracht van deze Zwitserse bank bij het Hooggerechtshof een verzoek ingediend twee ondernemingen van de Liberty Group te liquideren. Hoe dan ook is het dus maar de vraag of Liberty in haar geheel haar leveringsverplichtingen kan realiseren, want met name de fabrieken in Midden- en Oost-Europa zitten zwaar in de schulden. Met haar walslijnen voor bekleed staal in België, Luxemburg, Italië en Tsjechië is de groep echter wel een belangrijke speler op het gebied van verzinkt staal.

De huidige schaarste op de markt doet zich voor bij de producten warmgewalste, koudgewalste en Sendzimir verzinkte rollen staal. De meeste Europese fabrieken beweren hun lijnen te hebben volgeboekt tot en met september. Twee Duitse fabrieken leveren in Q3 minder tonnage warmgewalst dan gebruikelijk en een andere grote producent meldt een levertijd van oktober, oftewel 6 maanden na besteldatum. Daarmee lijkt een vermindering van de schaarste binnenkort niet voor de hand liggend. Op grond van die heersende schaarste, de huidige lange levertijden, de weinige concurrentie van importmateriaal en de hoge grondstofprijzen verhoogde ArcelorMittal in maart tot 3 x toe de prijzen (met in totaal € 150 per ton). De officiële basisprijs voor warmgewalste rollen ligt nu op € 900 per ton.

In China is een nieuw beleid ingezet waarbij in diverse provincies om milieutechnische redenen minder ruwstaal geproduceerd mag worden. China wil de uitstoot van Co2 uiterlijk 2025 omlaag gaan brengen. Het is de bedoeling om al in 2021 de staalproductie met ca. 22 miljoen ton omlaag te brengen, een hoeveelheid die ten koste zal gaan van de beschikbare exportvolumes. Om toch voldoende in de behoefte aan gewalst staal te voorzien worden dan ook uitvoerstimulerende maatregelen afgebouwd. Het land exporteerde in 2018 nog bijna 100 miljoen ton staal en dat is in 2020 al teruggelopen naar minder dan 60 miljoen ton. China zal dus enerzijds mogelijk minder staal gaan exporteren, juist meer schroot gaan importeren ten behoeve van ruwstaalproductie op basis van elektro ovens (EAF) èn méér gewalst staal gaan invoeren.

Groot vraagteken is verder nog of de Europese importheffingen gehandhaafd blijven, dan wel gewijzigd zullen worden. Hoewel er vanuit diverse sectoren in de VS aan de regering Biden verzoeken worden gericht om de importheffingen op staal af te bouwen, zijn er echter nog geen signalen dat de VS haar importbeleid gaat veranderen. In dat kader is een eenzijdige actie van Europa hiervoor niet voor de hand liggend.

Samengevat: de economische ontwikkelingen in de VS en China lijken zonniger dan in Europa en bovendien worden daar enorm grote bedragen in de economie gestopt om deze te stimuleren. De prognoses zijn dat de economische groei in beide landen 6% of meer zal bedragen. Voor de Verenigde Staten zou dat de grootste toename zijn sinds 1974. De verwachting is dan ook gerechtvaardigd dat er een blijvend goede vraag naar staal zal zijn, waarmee ook aannemelijk is dat de grondstofprijzen en de staalprijzen voorlopig hoog zullen blijven of wellicht nog hoger gaan worden. In de VS ligt de basisprijs voor warmgewalste rollen nu ca. $ 1.300 (ca. € 1.100) per ton af fabriek.De Europese staalfabrikanten houden op grond van de hoge staalprijzen elders in de wereld en de te verwachten groei een sterke positie op de EU-staalmarkt. Deze week (wk. 14) zijn nog diverse fabrieken uit de markt en dat kan een voorteken zijn van verdere verhogingen.